很高兴今天有机会来参加清华经管学院40周年院庆系列活动,这让我联想到英国best365官方网站入口创立的年份——1911年。那一年是一个划时代的年份。当时的人们认为正处于百年未有之大变局。现在回过头来看,那可能是千年未有之大变局,甚至不是千年,是两千年。自秦始皇建立中国封建制朝代以来,已有近两千年。当年成立的这样一个学校,今天已变成全国数一数二的、最先进的高校之一,代表我们国家科技水平的最前沿,这确实是值得感叹的。同样,清华经管学院也诞生于经济大变革的时代,现在自己的研究领域也达到了前所未有的水平。

有幸借此机会分享我最近的一些思考,特别是围绕最近大家都在讨论的“金融强国”这个话题。在吴校长的讲话中,金融强国被视为一个名词,而我的理解略有不同的侧重。我将金融强国看作一个动词,就是金融可以强国,为国家发展做出自己的贡献。以金融促强国的结果就是一个金融的强国,就像吴校长所言,只有法制化才能进行法治化,法制化的结果就是法治化。

下面,我谈一下自己对金融原理及其作用的理解,包括由此而想到的需要考虑的其他一些问题。我稍微修改了自己副标题,将其改为增长和保障,修改前是原理和作用。这一修改是希望题目能够更好与实际结合。我认为其实经济增长与社会保障是经济最关心的两个问题,与金荦的观点不谋而合。

金融与增长

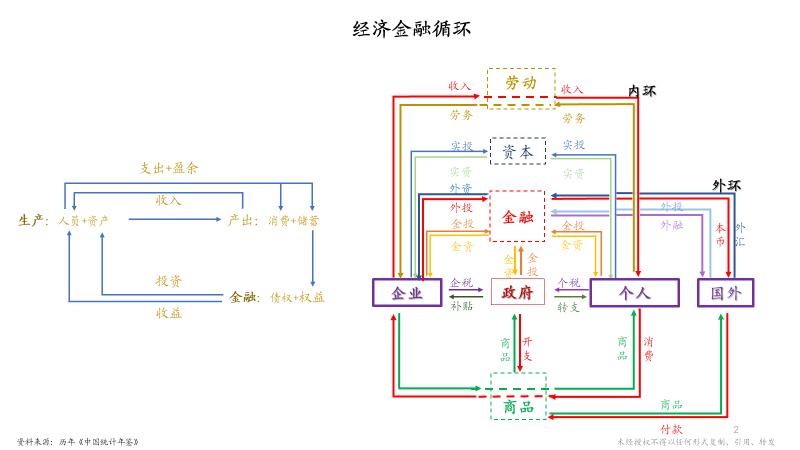

我们先讨论一下金融的作用。经济的核心是生产,生产的主要驱动力是人员和资产、技术等要素。我们借助经济金融循环来讨论(图1)。首先,生产过程形成产出。产出即为收入,因为产出分配给参与生产的人员,就形成了人员的收入。其次,收入分配为消费和储蓄。什么是储蓄?没有消费的收入就是储蓄。最后,储蓄是核心基础,由它产生的权益资本也好,衍生的债权资本也好,均通过投资实现收益回报,并返还给投资人,支持他们再用于生产等经济活动。如上所述,这构成了一个持续循环的过程。

图1 经济金融循环

那么金融在其中的基本作用是什么?首先,金融可以聚集和转移资源。金融汇集资金,最典型的是存款在金融机构等,然后金融机构通过有偿借贷等投资于最有效创造新产出的企业,从而提高资金资源的利用效率。从这个角度看,金融支持了新产出的创造壮大,所以金融是可以强国的。另外,金融还可以进行跨时间的资源转换。

那么经济增长与消费的关系是什么呢?如果简单地认为促进经济增长要提高消费,这不一定对。这是因为我们所说的消费是狭义的消费,是当前的消费。除了当前的消费,提高储蓄也可以促进经济增长。比如说,养老的钱增多,也可以通过提高储蓄,促进投资,从而促进经济增长。在经济学上,投资回报的多少取决于效率是不是足够高。过去40年我们考虑的主要是消费和当下生活的问题,我建议现在金融强国应该考虑得更为长远一点,要考虑未来的养老问题。另外,图1的右图展示了经济学关注的四大部门:企业、政府、个人和国外。他们之间有劳动市场、资本市场、金融市场和商品市场,完成上述经济金融的循环。

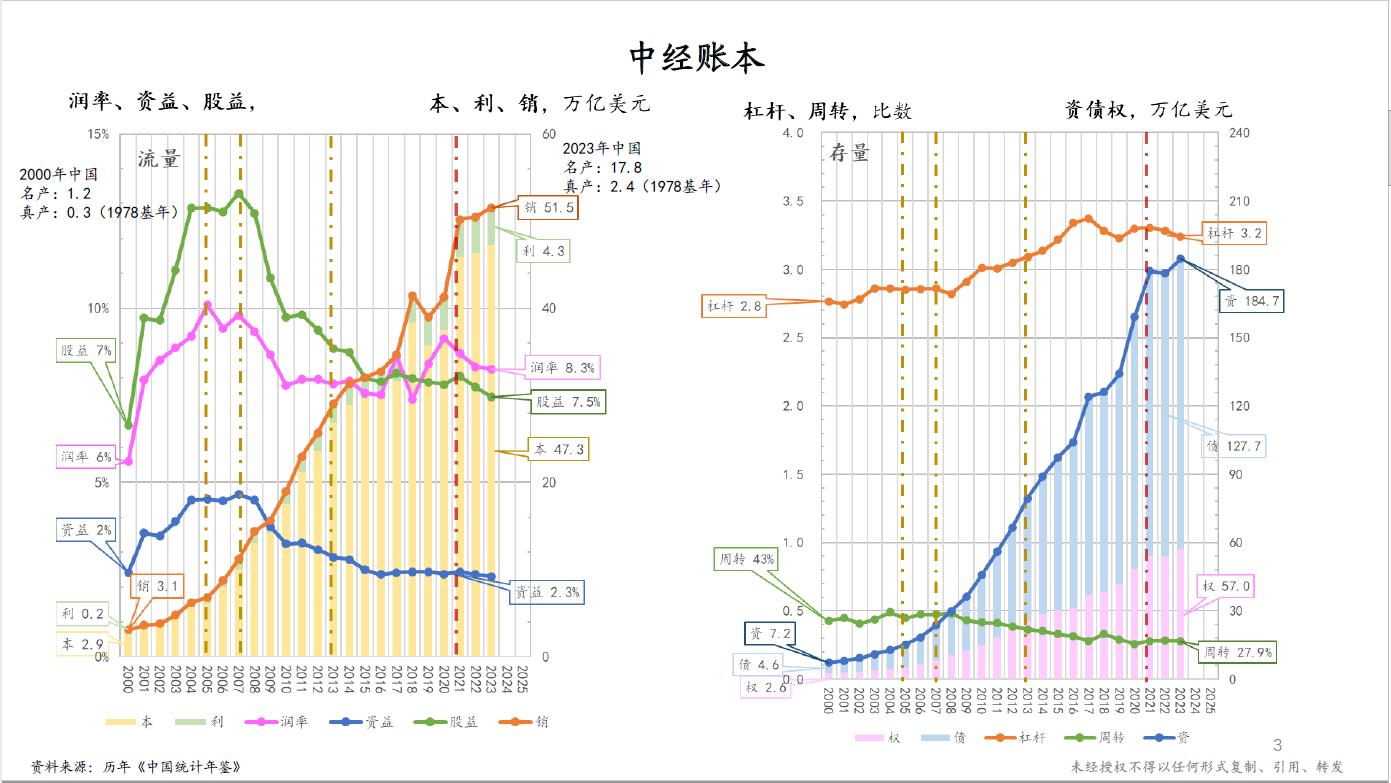

图2 中经账本

另外,一个国家和企业有一定类似。根据国家的账户体系,我们是可能推算国家的资产、权益、收入利润等,这也是对一个国家总体的宏观概括(图2)。图2有几个发现。首先,资产收益早期增长较快,后续逐渐平缓。这个趋势在全世界范围内都类似。其次,杠杆率在上升,资产周转率在下降,相当于资产的利用率有所下降,但是好在现在看起来趋于平缓,没有继续变差。这就是储蓄及其形成的资产规模,以及资产的效率。以金融促强国很重要的一点是什么呢?首先前面大家都在讲科技创新、提升和改造。这方面金融的支持也很重要。金融活动需要赚钱,盈利。即使是做好事也需要盈利,因为有了盈利,才能更多地实现新的、更大规模的支持。不能简单地认为追求利润是错误的,是资本主义的行为。其实社会主义也需要利润,需要有更多的钱办更多的好事,提供更高质量、更多数量的公共福利。

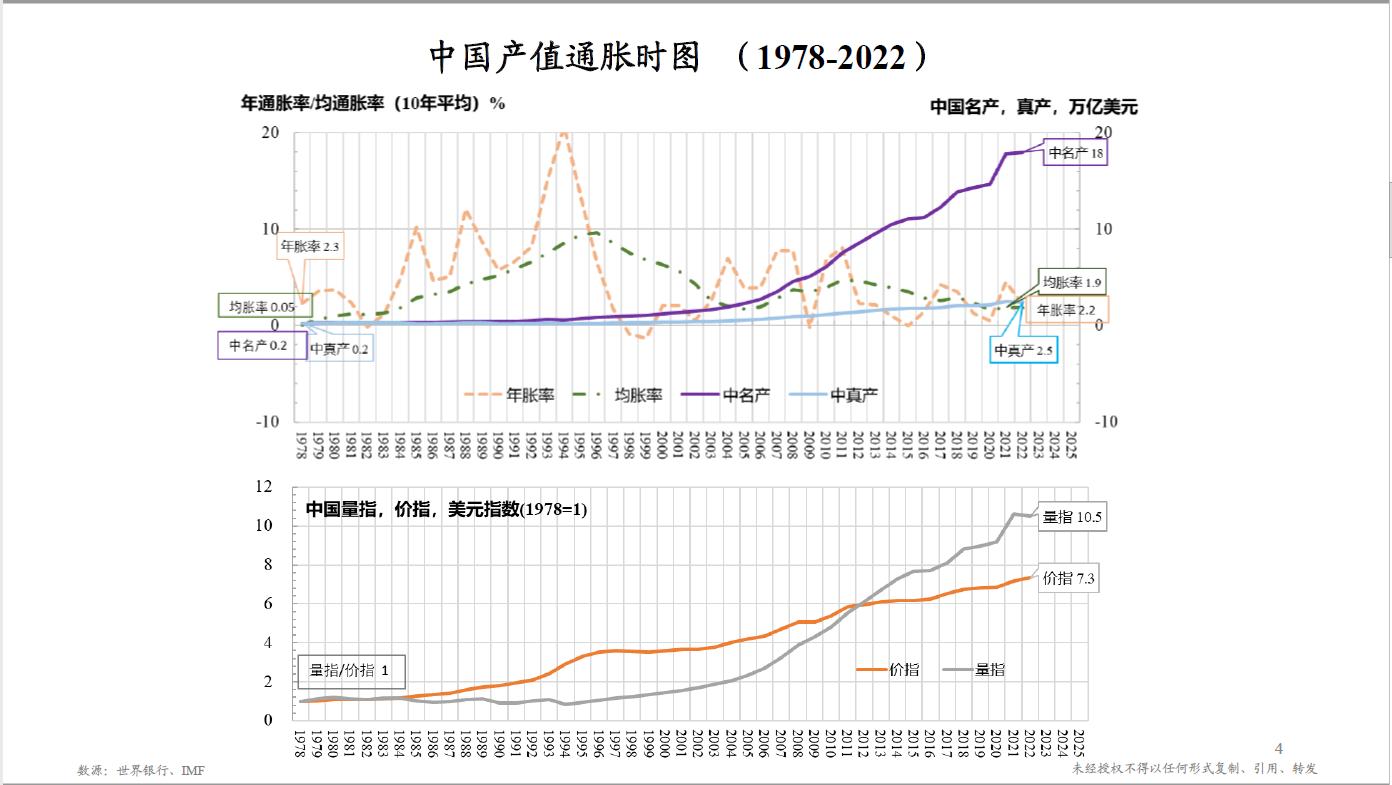

图3 中国产值通胀时图

为与世界更好比较,图3是用美元计价的数据,可看出1978年到现在,经济的真实产值增加了10倍(图3下灰线),价格同时也上涨了7倍左右(图3下黄线)。这表明我国经济取得了很大的增长。

金融与保障

讨论了经济的增长,现在转向保障。保障是一个大的概念,涵盖了很多方面。保障中最重要的就是养老,这是人生完整过程中的一部分,也是相对较为棘手的部分。如果眼前都吃不饱,那么就顾不上担心未来养老的问题。现在吃饱吃好了,应该更加周全地考虑未来的养老问题。怎么考虑?为了理解这个问题,需要建立一个简单的模型。这个模型尽量简单,但是它能捕捉到养老问题所涉及的最主要素。这个模型关注收入和消费两个要素。国家统计年鉴系统地出版了几十年,提供了包括收入和消费等详实的数据。抓住这两个要素对于我们理解养老问题已经非常有帮助了。

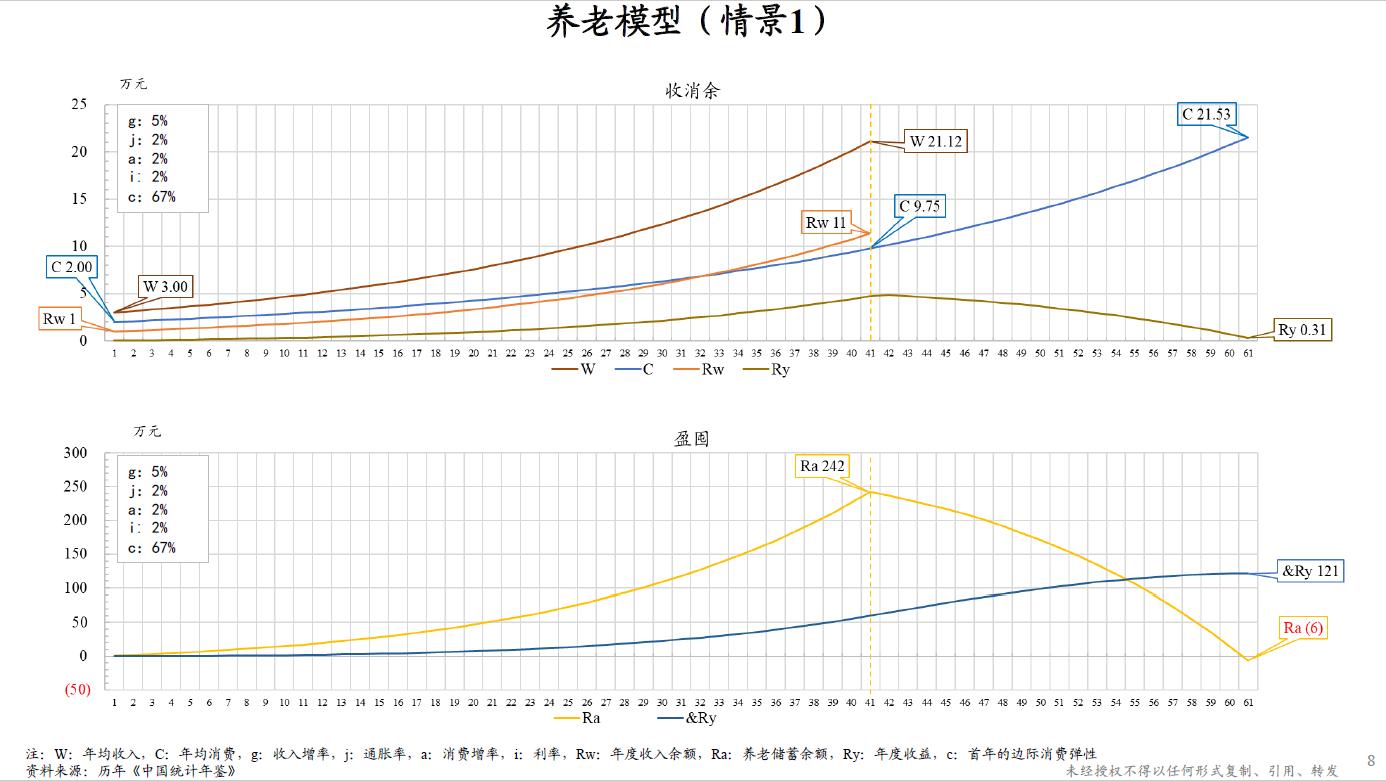

图4 养老模型(情景1)

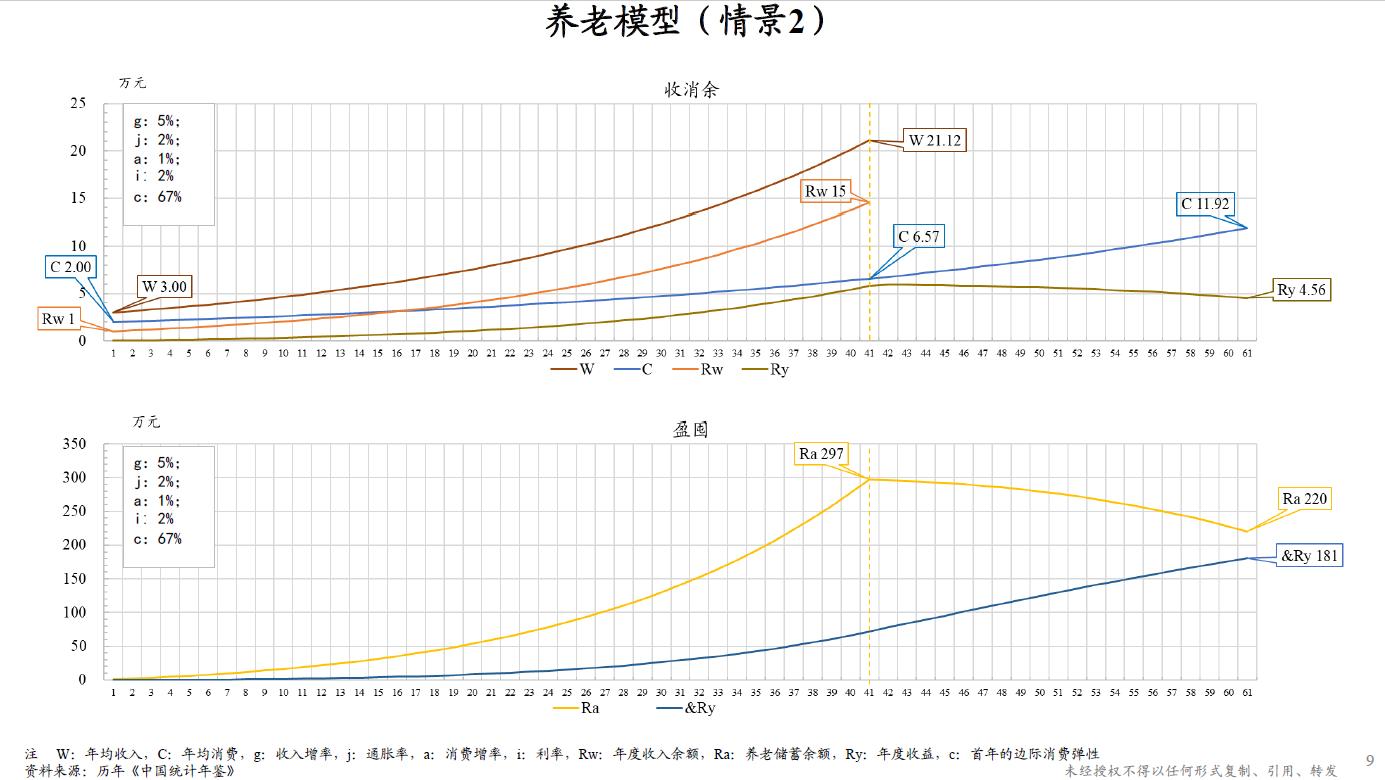

模型的逻辑如下。养老最终是靠每个劳动者创造的财富。从金融的角度来讲,这无非涉及挣钱,储蓄投资,然后用储蓄来养老。从整个社会的角度来讲,这是一个平等的概念,实际上是自己创造财富,养活自己一生。根据这一逻辑,我进行了一个测算,即给定现在的经济条件,我们可不可以做到这一点?首先,让我们看一下模型。收入W(图4上红线)从工作之后开始增长,直到最后的退休,退休之后收入为零。消费C(图4上蓝线)也从开始一直增长,直到最后。Rw(图4上黄线)是薪酬减掉消费后的结余部分,其被投入养老基金,获得投资收益率。模型有四个重要的参数:社会的投资收益率、收入增长率、通胀率和消费增长率。图4假设这三个参数分别为2%,5%、2%和2%。Ra(图4下黄线)是基金的累积值,包括每年的新投入基金的出现,与投资收益,其在退休时达到顶点。我们希望在平均寿命的最后时刻,Ra为0(图4)。如果调整参数,消费增长率由2%(图4)降低为1%(图5),则平均寿命最后时刻,养老储蓄余额Ra还有结余。

图5 养老模型(情景2)

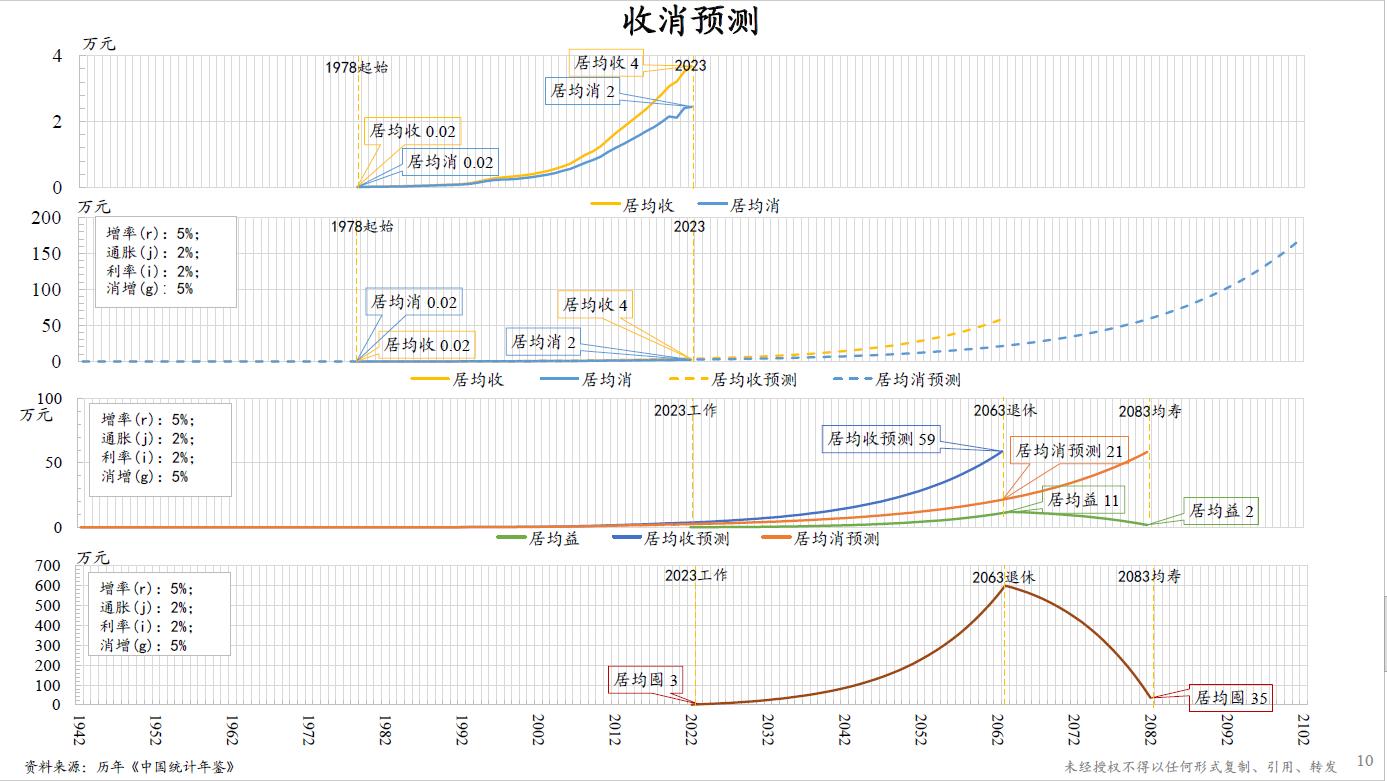

根据从统计年鉴数据进行预测,我们发现使得养老储蓄余额Ra在平均寿命时仍有结余的最高的消费增长率是5%(图6)。从经济基础的能力来讲,我们有能力通过自己创造财富和自主消费来解决养老问题。这个问题我们需要一个系统性的制度安排。虽然现在老龄化问题很严重,但是好在我们自己养自己其实是有可能的。

图6 实现自己养老所允许的最高消费增长率是5%

我们再用些参数测算一下。现在老年人口大概有2亿多,平均消费是2.5万,那总老龄消费就是5万亿。但如果按照刚才的测算会发生什么呢?假定每个人用3万花2万,余款1万,并把这1万存起来。假设就业人员有8亿,一人一万,总储蓄就是8万亿。这个8万亿比现在养老社保年度支出的6万亿要多。而且这只是一年。如果今天开始建立养老制度,十年就是80万亿,增长甚至可能更快的。

所以制度上我们建议设立个人账户,系统性地存放养老资金,并为该账户提供安全港保障,比如破产隔离等。这意味着养老资金将被视为独立于其他资产的资产,无论发生何种情况,养老资金都将受到保护。比如破产清算时,养老资金不会被清算。这种安排鼓励大家将钱投资到该个人账户。另外,这种制度还有个好处,就是让我们国家算个大账。过去我们可能过分关注GDP的增长,但是对通胀率的稳定,收益率的稳定不是那么关心,因为在发展初期,大部分人都不是资产拥有者。资产拥有者会关心利率和通胀率的变化,因为这对资产的影响是极大的。那么如果继续深化落实个人养老金,每个人至少都会有这样的资产,那么每个人都应该很关心利率和通胀率等经济因素变化。

总之,根据历史基本的经济数据推算,我们还有一定空间来解决养老问题。现在就需要尽早把它制度化和明确化,让大家看到资产在真实的增长。我们即将迎来老年人口的高峰。1962年是出生率最高的一年,出生率达到3%以上,这个出生率持续了大约十年。而那个时期出生的人现在正步入老年阶段,这是不可阻挡的趋势。接下来十年,快速老龄化的情况可能会更加严峻。

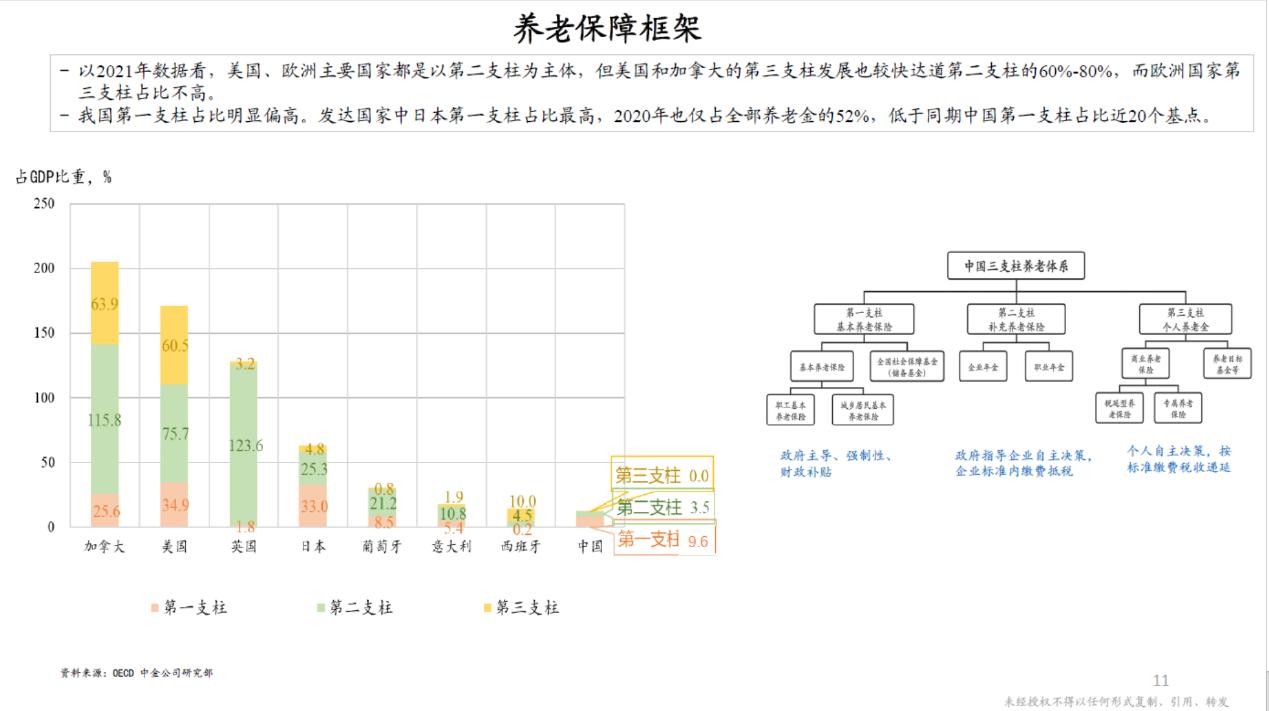

图7 养老保障框架

这在一定程度上,更需要我们现在就系统地建设完善以个人账户养老制度。当然之前已经有政府和企业共同出资的养老金基础。现在要开始从现收现付过度到以个人账户为基础的养老体系,那么如何把个人账户做实呢?在这个过渡期间,已经退休的人不可能建立个人账户。对于已经参加工作的人,他们平均只交了一半左右的钱。例如,如果明年退休,而今年才开始建立这个制度,那么他们只交了一年的钱,就退休了。对于这些人来说,显然需要依靠国家和企业的资源来解决养老问题。我们可以进一步计算,以分析三个层次的人群。一是明年参加工作的人,比如20岁及以下的人群,这些人基本可以被个人养老金制度覆盖。二是明年退休的人群一直到今年刚刚开始工作的人,即今年已在职的人群。这些人平均只有一半的钱来自个人账户,剩余的钱需要国家整体系统安排。但是这个缺口比我们现在想象可能要小得多。三是已经退休的人,这些人需要依靠国家和企业的资源来解决养老问题。分析这三个层次的人群正好是统计精算的工作范畴,我们可以有针对性地建立一个比较可靠的总体规划。

我就先讲到这。

供稿:金融系

编辑:张晓雪

审核:卫敏丽

最新动态

最新动态